I futures azionari statunitensi sono aumentati leggermente giovedì, mentre gli investitori osservavano mercati obbligazionari più calmi e attendevano la pubblicazione di dati economici chiave negli Stati Uniti nel corso della settimana. Nel frattempo, l’amministrazione Trump ha intensificato la sua battaglia sui dazi, presentando un ricorso alla Corte Suprema per preservare i poteri d’emergenza che consentono al presidente di imporre ampie tariffe sulle importazioni. In altre notizie, l’ultimo rapporto della Federal Reserve suggerisce che l’attività economica è rimasta per lo più stabile, anche se le aziende restano preoccupate per l’inflazione persistente. Il newcomer tecnologico Figma ha inoltre pubblicato il suo primo report trimestrale dopo la sua IPO di grande rilievo.

Futures in lieve rialzo

Alle 03:55 ET, i futures sull’S&P 500 hanno guadagnato 8 punti, o lo 0,1%, i futures sul Nasdaq 100 sono saliti di 36 punti, o lo 0,2%, mentre i futures sul Dow erano praticamente invariati. Il recupero dei mercati obbligazionari è stato favorito dai commenti di funzionari della Federal Reserve, tra cui il Governatore Christopher Waller, rafforzando le scommesse su possibili tagli dei tassi da parte della Fed al prossimo incontro di settembre.

Un’asta di obbligazioni governative giapponesi a lungo termine ha mostrato una domanda moderata, sufficiente a prevenire nuove tensioni, nonostante il rendimento del titolo a 30 anni avesse recentemente raggiunto un massimo storico. I prezzi delle obbligazioni si muovono inversamente ai rendimenti.

Mercoledì, S&P 500 e Nasdaq Composite hanno chiuso in rialzo, sostenuti dalle azioni di Alphabet dopo una sentenza che ha permesso a Google di mantenere il controllo del browser Chrome e del sistema operativo Android, limitando però alcuni contratti esclusivi. La decisione ha anche salvaguardato un lucrativo accordo sui pagamenti con Apple, facendo salire il titolo dell’azienda produttrice di iPhone.

Trump fa appello contro la decisione sui dazi

L’amministrazione Trump ha chiesto alla Corte Suprema di esaminare il suo caso per mantenere i dazi presidenziali, dopo che un tribunale inferiore li aveva dichiarati per lo più illegali.

“Imporre dazi elevati su una serie di paesi è diventato un pilastro centrale dell’agenda economica del presidente Donald Trump sin dal suo ritorno al potere a gennaio,” si legge nel documento. Trump sostiene che i dazi siano giustificati dalla legge IEEPA del 1977, volta a proteggere i posti di lavoro manifatturieri americani e correggere squilibri commerciali.

Tuttavia, un tribunale federale d’appello ha stabilito il mese scorso che Trump aveva superato i limiti della sua autorità. Il Solicitor General D. John Sauer ha dichiarato che “le poste in gioco in questo caso non potrebbero essere più alte,” sollecitando la Corte Suprema a prendere in esame la questione entro il 10 settembre e a tenere le udienze a novembre. Il nuovo termine della Corte inizia a ottobre.

Trump ha espresso fiducia che la Corte Suprema sosterrà l’amministrazione, avvertendo che altrimenti l’economia statunitense potrebbe “soffrire così tanto.” Ha aggiunto che gli accordi commerciali recenti potrebbero dover essere annullati se la Casa Bianca perdesse il caso.

Il Beige Book della Fed mostra pochi cambiamenti

Il Beige Book della Federal Reserve, pubblicato mercoledì, indica che l’attività economica è rimasta per lo più invariata nelle ultime settimane, pur con aziende preoccupate per l’inflazione.

“La maggior parte dei dodici distretti della Federal Reserve ha riportato pochi o nessun cambiamento nell’attività economica rispetto al periodo precedente del Beige Book,” ha affermato la Fed, basandosi su informazioni raccolte fino al 25 agosto.

Il rapporto ha anche evidenziato che i consumatori sono diventati più cauti, poiché “per molte famiglie i salari non riuscivano a stare al passo con l’aumento dei prezzi,” segnalando “l’incertezza economica e i dazi come fattori negativi.”

Nel mercato del lavoro, undici distretti hanno riportato pochi cambiamenti netti nell’occupazione, sebbene siano stati rilevati punti deboli. Gli analisti di Vital Knowledge hanno dichiarato: “Il Beige Book […] ha descritto un’economia alle prese con forze stagflazionistiche persistenti, con crescita in rallentamento e momentum occupazionale in diminuzione, insieme a pressioni inflazionistiche continue.”

Azioni Figma in calo dopo il primo report

Le azioni di Figma (NYSE:FIG) sono calate oltre il 15% nel trading after-hours dopo il primo report trimestrale, che ha deluso alcune aspettative di investitori nel settore tech e AI.

Dopo la IPO del 31 luglio, il titolo di Figma era salito fino a una valutazione di circa 50 miliardi di dollari, aprendo la strada ad altre quotazioni tecnologiche di alto profilo. Le azioni sono poi scese, con diversi analisti che hanno assegnato rating “neutral” citando elevata valutazione e forte concorrenza.

La società offre software collaborativo di design a clienti come Airbnb (NASDAQ:ABNB) e Netflix (NASDAQ:NFLX), consentendo lo sviluppo di siti web, app e prodotti digitali.

Il fatturato del Q2 è salito del 41% a 249,6 milioni di dollari, leggermente sopra le stime di 248,8 milioni, con un EPS rettificato di 0,09$ rispetto a 0,08$ previsto. Il fatturato annuo è stimato tra 1,02 e 1,03 miliardi di dollari, sopra l’1,01 miliardi previsto dagli analisti.

Nonostante il leggero superamento delle stime, gli analisti hanno sottolineato che l’elevata valutazione di Figma potrebbe comunque deludere alcuni investitori.

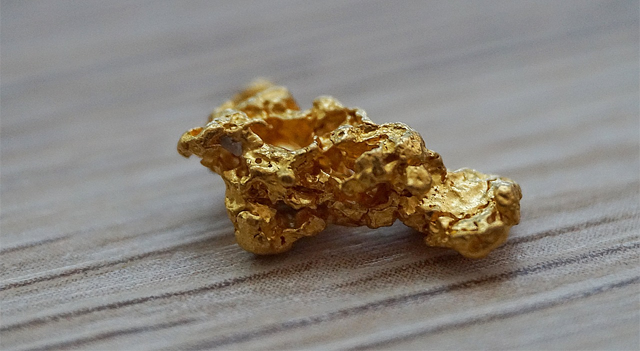

L’oro scende dai massimi storici

I prezzi dell’oro hanno subito un calo, con realizzi di profitto dopo i massimi storici, mentre il dollaro si stabilizzava in vista dei dati sul lavoro e dei possibili tagli dei tassi.

L’oro spot è sceso dello 0,5% a 3.540,12$/oz, mentre i futures di dicembre hanno perso l’1,0% a 3.598,20$/oz alle 03:49 ET, dopo una settimana di massimi storici guidati dalle attese di un taglio dei tassi della Fed al meeting del 16-17 settembre. La domanda di rifugio sicuro è stata sostenuta anche dai timori sui livelli di debito pubblico nei principali paesi.

Questo contenuto è fornito esclusivamente a scopo informativo e non costituisce consulenza finanziaria, d’investimento o di altro tipo professionale. Non deve essere considerato come una raccomandazione all’acquisto o alla vendita di titoli o strumenti finanziari. Tutti gli investimenti comportano dei rischi, inclusa la possibilità di perdere il capitale investito. Le performance passate non sono indicative di risultati futuri. Si consiglia di effettuare le proprie ricerche e di consultare un consulente finanziario qualificato prima di prendere qualsiasi decisione di investimento.