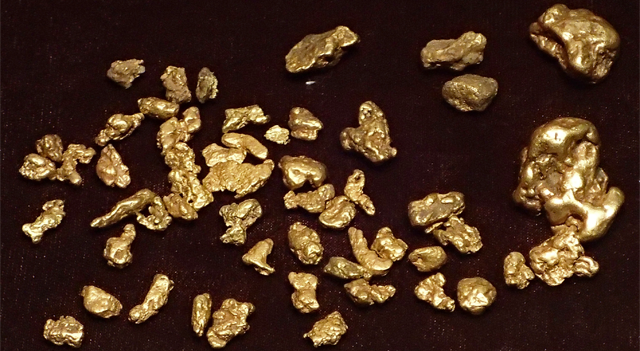

Il prezzo dell’oro è salito a nuovi massimi storici nelle prime ore della sessione asiatica di venerdì, avvicinandosi alla soglia dei 4.400 dollari l’oncia, mentre le crescenti aspettative di un taglio dei tassi da parte della Federal Reserve e le tensioni commerciali tra Stati Uniti e Cina hanno spinto gli investitori verso asset rifugio.

L’oro spot è aumentato dello 0,9% a 4.362,63 dollari l’oncia alle 01:49 ET (05:49 GMT), dopo aver toccato un nuovo massimo storico di 4.379,29 dollari all’inizio della sessione. I futures sull’oro statunitense per consegna a dicembre sono balzati dell’1,7% a 4.376,91 dollari.

Il metallo prezioso è salito di quasi il 10% nell’ultima settimana, con un rally di nove settimane consecutive, estendendo la serie di record per la quinta sessione di fila.

Le aspettative sulla Fed alimentano il rally dell’oro

I trader puntano sempre più su un taglio dei tassi della Fed in ottobre, poiché i dati economici statunitensi continuano a mostrare un’inflazione in rallentamento e una crescita più debole.

All’inizio della settimana, il presidente della Fed Jerome Powell ha adottato una posizione più accomodante, avvertendo dei rischi al ribasso per il mercato del lavoro e sottolineando che la banca centrale rimarrà dipendente dai dati, prendendo decisioni “riunione per riunione”.

Il sostegno per una politica monetaria più espansiva sta crescendo all’interno della Fed. Il governatore Christopher Waller ha dichiarato giovedì di sostenere un taglio dei tassi di 25 punti base a ottobre, citando “segnali persistenti di debolezza nel mercato del lavoro”. Nel frattempo, il nuovo governatore Stephen Miran ha chiesto una strategia di allentamento più aggressiva.

Oltre alle aspettative sui tassi, il rally dell’oro è sostenuto da una forte domanda fisica, compresi gli acquisti delle banche centrali, i flussi verso ETF legati all’oro e la robusta domanda stagionale in Asia, in particolare in India durante il periodo festivo.

Il rialzo è stato ulteriormente rafforzato dalle tensioni geopolitiche e commerciali: Washington ha minacciato di imporre dazi del 100% su determinati prodotti cinesi, e Pechino ha promesso di reagire.

Inoltre, il presidente degli Stati Uniti Donald Trump e il presidente russo Vladimir Putin hanno concordato di tenere un nuovo vertice per discutere la guerra in Ucraina, aggiungendo ulteriore incertezza geopolitica.

Gli altri metalli scendono

Mentre l’oro continua a salire, gli altri metalli hanno registrato ribassi.

I futures sull’argento sono scesi dello 0,2% a 53,17 dollari l’oncia, mentre quelli sul platino sono calati dell’1,2% a 1.732,60 dollari.

I metalli industriali hanno seguito lo stesso andamento: i futures di riferimento sul rame alla London Metal Exchange sono diminuiti dell’1% a 10.545,20 dollari a tonnellata, mentre i futures sul rame statunitensi sono scesi dello 0,7% a 4,95 dollari per libbra.

Questa contenuto è fornito esclusivamente a scopo informativo e non costituisce consulenza finanziaria, d’investimento o di altro tipo professionale. Non deve essere considerato come una raccomandazione all’acquisto o alla vendita di titoli o strumenti finanziari. Tutti gli investimenti comportano dei rischi, inclusa la possibilità di perdere il capitale investito. Le performance passate non sono indicative di risultati futuri. Si consiglia di effettuare le proprie ricerche e di consultare un consulente finanziario qualificato prima di prendere qualsiasi decisione di investimento.

Alcune parti di questo contenuto potrebbero essere state generate o supportate da strumenti di intelligenza artificiale (IA) e sono state revisionate per accuratezza e qualità dal nostro team editoriale.